賞与から徴収する社会保険料の計算方法は?賞与特有のルール方法や必要な手続について解説

社会保険労務士の松本幸一です。

賞与にかかる社会保険料の計算は、給与の場合と異なる特有のルールがあります。

たとえば社会保険上の賞与の定義が独特であったり、社会保険料の対象となる賞与の額に上限があるなどです。

この記事では、賞与から徴収する社会保険料の計算を正しく行えるよう、知っておくべき知識と注意点をわかりやすく解説します。

なお、賞与に社会保険料がかかるようになったのは2003年4月の改正法施行からです。改正前の特別保険料とは異なりますので、久々に賞与支給の実務に携わる方は特に、本記事で確認しておきましょう。

(関連記事)賞与支払届とは?休職者や退職者への対応、提出後の訂正方法まで解説!

社会保険上の賞与とは?

社会保険上の賞与は、「ボーナス」と呼ばれる一般的な賞与よりも広く定義されています。以下詳しく解説します。

社会保険上の賞与の定義

日本年金機構のホームページでは次のように定義されています。

「被保険者賞与支払届」の対象となる賞与は、賃金、給料、俸給、手当、賞与その他いかなる名称であるかを問わず、労働者が労働の対償として受けるもののうち、年3回以下の支給のものです。なお、年4回以上支給されるものは標準報酬月額の対象とされ、また、労働の対償とみなされない結婚祝金等は、対象外です。

従業員に賞与を支給した時の手続き|日本年金機構

この定義でポイントなのは、いかなる名称であるかを問わず支給回数が年3回以下のものは原則として社会保険上の賞与となる点です。

例えば、ある会社では「ボーナス」は夏と冬の2回、加えて業績に連動した「決算手当」を年度末に給与と併せて支給しているとします。

この場合、夏と冬に支給した「ボーナス」が一般的な「賞与」の感覚ではないでしょうか。

しかし、社会保険上の賞与とは、給与として支給している「決算手当」も含むのです。

また、年末年始や大型連休などの「繁忙期手当」、業績ごとに支給される各種「インセンティブ」「リファラル手当」などの支給回数が年3回以下であれば、それも社会保険上は賞与となります。

社会保険上の賞与の定義を間違えるリスク

社会保険上の「賞与」の定義を十分に理解していなかった場合、どうなるのでしょうか?

上記例でいうと、社会保険料を支払った賞与は夏と冬の「ボーナス」だけになり、「決算手当」については社会保険料を支払わないことになります。

つまり、支払うべきものを支払っていないことになるのです。

年金事務所では3~5年に1度、社会保険の加入漏れ、社会保険料の計算の元となる毎月の給与額と賞与額が正しく届け出られているかについての調査が行われます。そこで保険料の納付漏れが発覚すると、最大2年間遡った過去の保険料を一括納付するよう命じられます。

また、会社の処理が不十分であったことを理由に従業員から過去の保険料を徴収するとなると、会社は従業員からの信頼を損なうことは避けられず、会社で負担することになるケースが大半です。既に退職している従業員の分は会社で負担せざるを得ないでしょう。

こういった事態を避けるためにも、ご自身の会社で社会保険上の賞与に該当しそうな手当等がないか確認し、正しい賞与の社会保険料計算が行えるよう、この記事を読み進めていただければ思います。

賞与にかかる社会保険料の計算方法

賞与にかかる社会保険料には、次の4つがあります。

- 健康保険

- 介護保険

- 厚生年金

- 雇用保険

賞与にかかる社会保険料は、支給した賞与額の千円未満を切り捨てた標準賞与額に保険料率をかけて計算します。

例:支給賞与額 458,700円

↓1,000円未満を切り捨て

標準賞与額 458,000円

賞与にかかる社会保険料 458,000円×各社会保険料率

健康保険

ここでは全国健康保険協会(協会けんぽ)に加入している場合を解説します。

料率と計算方法

標準賞与額×支給月の都道府県別健康保険料率*

*東京都の場合、2025年2月分まで9.98%(労使それぞれ4.99%)

健康保険料率は毎年3月分より改定されるため、特にエクセルなどで計算している場合はコチラで最新の健康保険料率を確認してください。

(参照)令和6年度保険料額表(令和6年3月から)|全国健康保険協会(協会けんぽ)

徴収対象額には上限がある

標準賞与額には上限があり、健康保険については毎年4月から翌年3月まで通算して573万円です。上限に達しているかは保険者単位で判断する為、年の途中に全国健康保険協会(協会けんぽ)の事業所間で転職した場合、転職前後の標準賞与額は通算されます。

そのため、入社手続きの際に前職での賞与額も確認することをおすすめします。

なお、複数の会社で社会保険に加入している場合も同様に標準賞与額が合算されますのであわせてご注意ください。

いずれの場合も上限額を超えた賞与金額にかかる健康保険料徴収・納付は不要です。

これら上限や通算については次に解説する介護保険においても同じです。

介護保険

40歳になった月から65歳になった月の前月までに支給された賞与には、毎月の給与同様に介護保険料が発生します。

料率と計算方法

標準賞与額×支給月の介護保険料率*

*全都道府県統一、2025年2月分まで1.60%(労使それぞれ0.80%、全国統一)

介護保険料率も健康保険料率同様、毎年3月分からの改定に注意が必要です。

徴収対象額には上限がある

上限は健康保険と同様573万円です。

徴収対象者

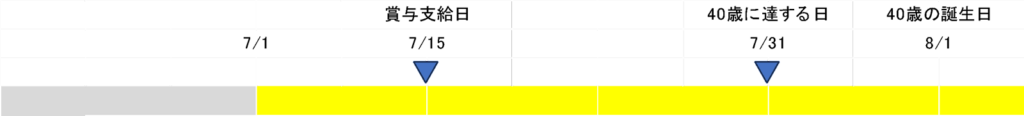

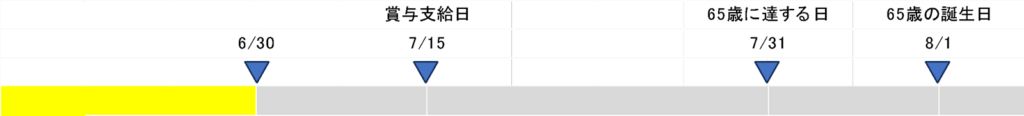

毎月の給与と同様に、支給月の月末時点の年齢で徴収の要否を判断します。支給日時点の年齢ではありませんので注意してください。

支給月の月末時点で40歳に達していれば徴収が必要ですし、65歳に達していれば徴収は不要です。社会保険において年齢到達日は誕生日の前日ですので1日生まれの人は前月末時点で既に次の年齢に達しているため特に注意が必要です。

厚生年金

厚生年金も健康保険料、介護保険料と同様に標準賞与額をもとに計算します。

料率と計算方法

標準賞与額×厚生年金保険料率18.3%(労使それぞれ9.15%、全国統一)

厚生年金保険料率について、2004年以降段階的に引き上げがありましたが2017年9月で完了しているため、以降18.3%で固定されています。

徴収対象額には上限がある

厚生年金の標準賞与額の上限は、1か月につき150万円です。月に2回以上賞与が支給される場合は合算して上限に達しているか判断します。複数の会社で社会保険に加入している場合においても賞与の支給月が同じであれば標準賞与額は合算されます。厚生年金は健康保険・介護保険と上限の仕組みが異なりますので、混同しないよう注意が必要です。

雇用保険

雇用保険には賞与特有のルールはありません。毎月の給与同様次のように計算します。

賞与総額×雇用保険料率*

*2024年度は1.55%(本人0.6%、事業主0.95%、一般の事業の場合)

賞与の額は離職証明書には記載せず、失業等給付(いわゆる失業保険)の計算にも含まれないため雇用保険の徴収は見落とされがちですが、毎年の労働保険年度更新の際に賞与を含めて保険料を計算するため忘れず徴収してください。

休職者の賞与からも社会保険料の徴収が必要

休職者に賞与を支給するかどうかについて、法律上の定めはなく、会社の就業規則等の定めによります。その上で賞与の査定期間中の欠勤・休職により出勤率基準を満たさず賞与そのものが減額、もしくは不支給となるケースは別として、査定の結果発生した賞与は当然支払う必要があります。

そのため、休職者に支給する賞与からも上記解説に従い社会保険料を徴収しましょう。

また、休職者への賞与支給は、休職に入ってから給与の支払いがないため徴収できていない本人負担の社会保険料や、特別徴収のまま納付している住民税などの立替金を賞与の支給額の範囲内で徴収する機会にもなります。

ただし、予期せぬトラブルを避けるためにも、立替金等の徴収については事前に本人と話し合いの場をもつことをおすすめします。

(関連記事)休職中の従業員からの社会保険料等の徴収の注意点

賞与から社会保険料を徴収しなくていいケース

先に解説した標準賞与額の上限到達の他にも、社会保険料の徴収が不要な場合があります。以下、順に解説します。

支給月に退職する場合

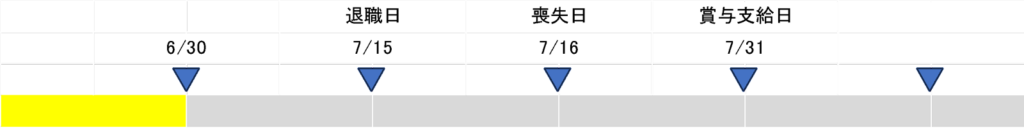

社会保険料が発生する期間は、毎月の給与と同じく被保険者資格喪失日(退職日の翌日)の属する月の前月までです。

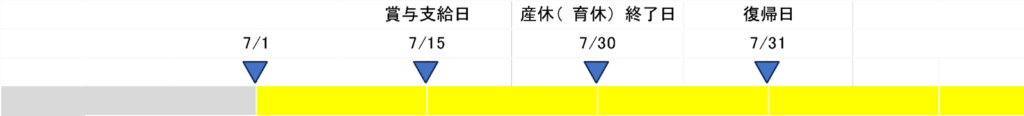

ケース①退職日が支給月の月末以外の場合

被保険者資格喪失日が支給月の途中であるため、支給月の月末時点では被保険者でなく保険料の徴収は必要ありません。

ケース②退職日の翌日以降に賞与が支給される場合

被保険者資格喪失退職後に支給される賞与からの保険料徴収は不要です。

なお、退職日が支給月の月末の場合、被保険者資格喪失日は翌日1日のため、支給月月末時点では被保険者であり保険料の徴収が必要です。

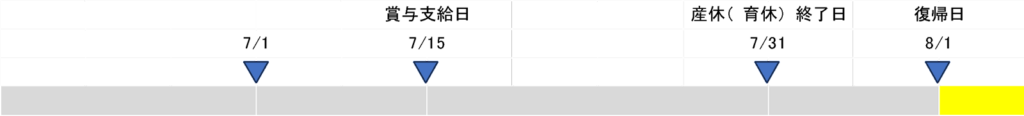

産前産後・育児休業中の場合

産前産後・育児休業期間中は復帰日の属する月の前月まで、事業主負担も含めて社会保険料が免除されます。

そのため、支給月の翌月以降に復帰する場合、賞与から社会保険料を徴収する必要はありません。

一方、支給月に復帰する場合、保険料免除は復帰日の属する月の前月で終了しますので、賞与から社会保険料の徴収が必要です。

育児休業中特有のルール

上記の保険料免除に加え、育児休業中特有のルールとして育児休業期間が「賞与支給月の月末時点を含めて」「連続して1か月を超えている」場合に賞与にかかる社会保険料が免除されます。具体的には次の通りです。

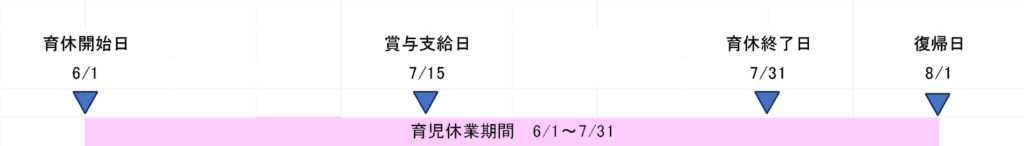

ケース①賞与月の月末を含む育児休業期間が2か月の場合

上記の要件を2つとも満たしているため賞与にかかる社会保険料は免除されます。

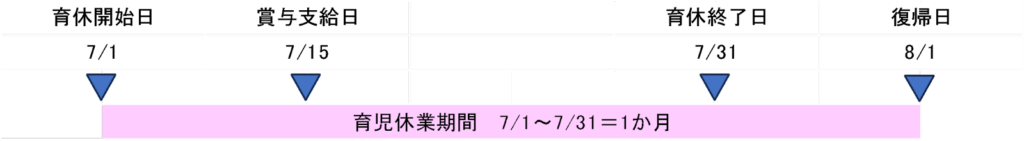

ケース②賞与月の月末を含む育児休業期間が1か月の場合

連続する育児休業期間が1か月を超えないため、賞与にかかる社会保険料は免除されず徴収・納付が必要です。

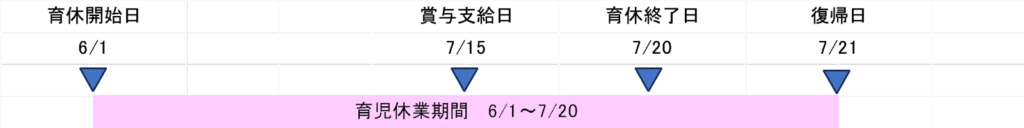

ケース③賞与月の月末を含まず育児休業期間が1か月を超える場合

連続する育児休業期間が賞与月の月末を含まないため、賞与にかかる社会保険料は免除されず徴収・納付が必要です。

これは先の賞与月に産休(育休)から復帰し、復帰日の属する月の前月で社会保険料の免除が終了するのと同じです。

以前は育児休業期間中の保険料免除にあたり育児休業の期間について定めはなく、極端な場合、賞与支給月の月末1日だけでも育児休業を取得していれば賞与にかかる社会保険料が免除されていました。

しかし、社会保険料負担公正化の観点から2022年10月の改正法施行により上記1か月超過ルールが制定され、育児休業期間中の賞与にかかる社会保険料の免除要件がより厳格なものとなりました。

特に、男性の短期間の育児休業取得予定時期と賞与の支給時期が近い場合、2022年10月より前と取り扱いが異なるため、従業員本人・事業主共に、誤って認識していないか確認しておくと良いでしょう。

賞与から徴収した社会保険料の納付期日

賞与から徴収した社会保険料は、毎月の社会保険料と併せて翌月末日までに納付します。後で解説する賞与支払届の提出が遅れた場合は翌々月以降の納付となることもありますので、賞与支払後は納付書もしくは領収済額通知書をいつも以上に確認してください。

社会保険料のほか賞与支給の際徴収・納付が必要なもの

賞与にかかる社会保険料についてはこれまで解説した通りですが、社会保険料以外にも賞与支給の際徴収・納付が必要なものを解説します。

賞与からは社会保険料のほか源泉所得税も徴収する

毎月の給与と同様に賞与からも源泉所得税の徴収が必要ですが、賞与特有の計算ルールがあります。

支給日の前月給与額を元に計算

原則、前月の課税対象額を以下参照先の税額算出率表で参照し、該当する税率を乗じて徴収します。

賞与の額が前月給与額の10倍以上、もしくは前月給与額が0円の場合

高額の役員報酬や、復帰直後の従業員への支給の場合が該当します。このようなケースでは、前月の給与を基準に算出した税率では適切な課税が実現できないため、以下の通り別途算出方法が定められています。

(1)(賞与から社会保険料等を差し引いた金額)÷6(または「12」)

(2)上記(1)+(前月の給与から社会保険料等を差し引いた金額)

(3)上記(2)の金額を「月額表」に当てはめて税額を求める。

(4)上記(3)の税額-(前月の給与に対する源泉徴収税額)

(5)上記(4)の税額×6(または「12」)この金額が賞与から源泉徴収する税額になります。

賞与に対する源泉徴収|国税庁

(注)賞与の計算期間が6か月を超える場合には、上記算式の「12」を使って計算します。

上記の計算式を参考に、課税対象額を以下参照先の税額表を参照し、該当する税率を乗じ、もしくは該当する計算式にて算出された税額を徴収します。

(参照)給与所得の源泉徴収税額表|国税庁

納付期日

賞与から徴収した源泉所得税は給与、その他報酬から徴収した源泉所得税と併せて、原則徴収した月の翌月10日までに納付します。給与を支給する人数が10人未満の会社等で源泉所得税の納期の特例の適用を受けている場合は年2回、賞与支給日直後の7月10日もしくは1月20日にまとめて納付します。

事業主のみ子ども・子育て拠出金の納付が必要

毎月の給与と同様に、賞与支給の際は標準賞与額の0.36%を子ども・子育て拠出金として事業主が負担、納付します。

社会保険料などの徴収・納付だけじゃない?賞与支給後に必要な手続き

賞与にかかる社会保険料、雇用保険料、源泉所得税の計算が済み、無事従業員への振込も完了。あとは保険料と源泉所得税の納付だけ、と一安心していませんか?賞与を支給した際に徴収した社会保険料を納付したら、従業員本人の将来の年金額に反映させるためには「被保険者賞与支払届」の提出が必要です。実務では単に賞与支払届と呼ぶことが多いです。

よくある質問に社労士 松本幸一が答えます

Q 弊社では従業員の獲得契約額に応じて「インセンティブ」を、従業員の紹介で入社した場合に「リファラル手当」を支給しています。これらの手当は賞与に該当しますか?

A 支給回数により賞与・報酬のいずれかに該当します。

インセンティブ・リファラル手当(以下、インセンティブ等)は本記事の解説の通り、就業規則等で定められている支給回数が年に3回以下であれば賞与、4回以上の場合は報酬に該当します。

年に3回以下で賞与に該当する場合、本記事での解説通り社会保険料等の徴収・納付、賞与支払届の提出を行なってください。

一方、年4回以上で報酬に該当する場合にポイントとなるのは、インセンティブ等が支給されるタイミング次第で月額変更届の提出が必要になる、もしくは算定基礎届に記入する賃金に含める必要がある、という点です。

Q 「インセンティブ」や「リファラル手当」を支給する際に注意すべき点はありますか?

A 支給するタイミングによって、その後の手取りが額が減少する可能性があります。

月額変更届や算定基礎届に記入する賃金にインセンティブ等の金額が含まれると、その後インセンティブ等が支給されない月には社会保険料が割高となります。もちろん、支給実績に応じた適切な徴収ではありますが、従業員にとっては手取り額が大きく減少する可能性があります。年金額に反映されるとは言え、目先の手取り額の減少は極力避けたいところです。

そのため、昇給時期や賞与・インセンティブ等の支給時期等をその時その時で決めてきたのであれば、必要に応じて支給タイミングを再検討するのもひとつです。

Q 「インセンティブ」や「リファラル手当」を給与・賞与ではなく、報酬・謝礼のような方法で支給してもいいのでしょうか?

A どちらも給与・賞与で支給しましょう。

先にリファラル手当について、従業員からの社員紹介へのリターンは賃金でなければならない、と職業安定法第40条で定められています。

そのため、同条違反とならないよう、就業規則等でリファラル手当を支給する要件、金額等を定め「賃金」であることを明確にしておきましょう。

ただし、リファラル手当の額が毎月の給与額やリファラル手当の相場の額と比べて極めて高額な場合は賃金としての妥当性が失われ、報酬に該当するものとして職業安定法に抵触するおそれがあります。リファラル手当の金額が相場からかけ離れることのないよう定期的に見直すのがいいでしょう。

また、インセンティブも労働の対価であるため賃金に該当します。インセンティブ、リファラル手当を支給する場合、どちらも社会保険料・源泉所得税等の徴収が必要です。

まとめ

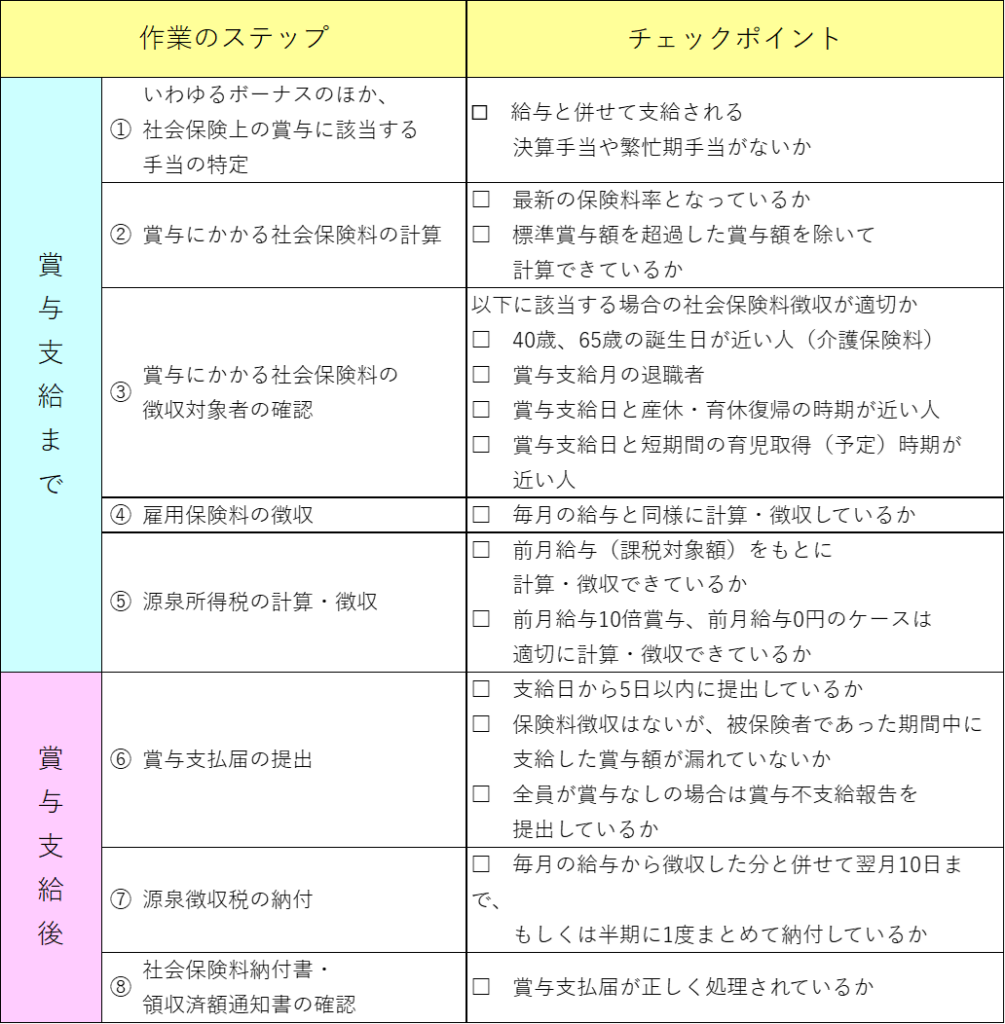

最後に、賞与にかかる社会保険料の計算から納付までの一連の流れの他、賞与特有のルールをチェックポイントと併せてまとめます。

ここまで賞与にかかる社会保険料を中心に、賞与特有のルールや必要な手続きについて解説しましたが、いかがでしたか?賞与の支給関連では毎月の給与に比べて特有のルールが多数ありますが、チェックすべきポイントを理解していただけたのではないでしょうか。

この記事が賞与にかかる社会保険料の計算等への不安の解消につながっていればうれしいです。