休職中の従業員からの社会保険料等の徴収の注意点

従業員が休職している場合、社会保険料や税金をどのように取り扱うかご存じでしょうか。

休職中は一般的に給与が支給されず、社会保険料や税金が天引きできないため、他の方法で徴収しなければいけません。

今回は、休職中の従業員にかかる社会保険料と税金のルールや、一般的な徴収手続きについて詳しく解説します。ルールや手順を適切に理解し、休職中の従業員からの徴収漏れや誤徴収の発生を防ぎましょう。

「休職」については、下記の記事にまとめています。合わせて、ご参考ください。

(関連記事)休職とは?人事労務担当者が押さえるべき注意点を解説。休職期間や賃金支払い、復職の条件など

休職中の従業員の社会保険料と税金のルール

休職中の従業員の給与を無給としている場合、社会保険料や税金はそれぞれ発生の有無が異なります。ここでは、休職中の従業員にかかる社会保険料と税金の基本的なルールを解説します。

無給でも社会保険料は発生する

基本的に休職中の従業員でも社会保険料は発生します。

健康保険料や介護保険料、厚生年金保険料は無給の場合でも休職前と同様の保険料が発生し、本人負担と会社負担ともに保険料は変更されません。そのため、休職中の従業員の分を含めて、健保組合や日本年金機構に保険料を支払う必要があります。

一方、労働保険料である雇用保険料は、支払われる給与額に対して保険料がかかるため、無給の場合は発生しません。

無給でも住民税は発生する

給与から発生する税金は、大きく分けて「所得税」と「住民税」に分かれています。

毎月源泉徴収している所得税は、労働保険料と同様に支払われる給与額に対して課税されており、無給の場合は発生しません。ただし、年末調整で所得税の還付・徴収が行われた際には処置が必要です。

一方、住民税は無給でも毎月発生します。なぜなら住民税は、前年の所得に基づき6月〜翌年5月まで毎月発生する仕組みになっており、休職中で無給の従業員の分も市区町村に支払わなければならないからです。

そのため、給与担当者は社会保険料と同様に、休職中の従業員の住民税を徴収して市区町村に納付する必要があります。

休職中の従業員の社会保険料と住民税の徴収方法

休職中の従業員にかかる社会保険料や税金は、原則として免除されないため、対象の従業員から徴収しなければいけません。

しかし無給である以上、給与から天引きができないため、一般の従業員とは異なる方法で徴収する必要があります。

ここでは、休職中の従業員の社会保険料と税金の徴収手続きについて解説します。

社会保険料の徴収手続き

休職中の従業員の社会保険料は、会社が一旦立て替えて納付し、その後従業員に対して徴収する方法が一般的です。

主に以下2つのどちらかの方法で徴収します。

- 会社の銀行口座へ振込

- 復帰後に給与または現金で徴収

会社の銀行口座へ振込をしてもらう場合は、手順や支払期日の取り決めが必要です。

たとえば、毎月月末までに給与担当者が従業員に請求書送付し、翌月末までに支払うような取り決めなどです。

期日を定めることで、会社側は未徴収を回避しやすくなり、従業員は一括返済の負担を軽減できるといったメリットもあります。

なお、長期休職者から復帰後に給与または現金で徴収する場合は、未回収分が多額となるため、従業員の負担が大きくなります。

休職者に対する社会保険料の徴収は、できる限り従業員の負担がかからない方法で回収するようにしましょう。

住民税の徴収手続き

住民税の徴収手続きは、主に以下の3つの方法があります。

- 会社の銀行口座へ振込

- 復帰後に給与または現金で徴収

- 普通徴収に切り替え

住民税も社会保険料と同様に一旦会社が立て替えて、銀行振込や復帰後に徴収する方法もありますが、長期休職の場合は普通徴収に切り替えるのが一般的です。

普通徴収に切り替えることで、休職者本人が住民税を納付できるようになるため、給与担当者の負担が軽減でき、徴収漏れを防ぐことができます。

なお、いずれの方法にするかは従業員本人と相談が必要ですが、社会保険料が免除となる産休・育休を取得する従業員は、普通徴収に切り替えた方が従業員本人と給与担当者双方の負担軽減になるでしょう。

休職中の従業員の社会保険料が免除になるケース

社会保険料は、業務災害や私傷病などで休職中の従業員は発生しますが、産休や育休で休職している場合は免除されます。そのため、産休・育休中の従業員の社会保険料は徴収をせず、健保組合や日本年金機構に社会保険料の免除申請が必要です。

ただし、14日未満の育児休業を同月で開始・終了する場合や、賞与月に1ヶ月未満の育児休業を取得する場合など、一定の条件で免除にならない場合があります。これは、2022年10月に改訂された育児・介護休業法で設けられたルールです。給与担当者は育休の日数を確認してから、免除申請を行いましょう。

なお、住民税は産休・育休中でも免除されないため、普通徴収の切り替えなどの対応が必要です。産休や育休が開始し、無給になるタイミングで普通徴収の切り替えを行いましょう。

参考:日本年金機構「育児休業等期間中の社会保険料免除要件が見直されます」

休業補償給付や傷病手当金の振込方法

業務災害や私傷病で休職している場合は、休業補償給付や傷病手当金が支給されます。

これら給付金は、原則として従業員本人に給付されるものですが、相応な事情がある場合は、本人の同意を得たうえで会社の口座に給付してもらうことも可能です。

また、振り込まれた休業補償給付や傷病手当金から社会保険料や住民税を差し引いて本人に給付することが認められています。(※1)

ただし傷病手当金については不正受給防止のため、2023年1月より協会けんぽの申請書から受取代理欄が削除されました。そのため、会社が代理受領する場合は、協会けんぽに事情を説明し、代理受領の申請書類を送付してもらったうえで、傷病手当金支給申請書と一緒に提出する必要があります。(※2)

一方、休業補償給付は「受任者払に係る届委任状」を労働基準監督署に提出することで代理受領が可能です。

(※1):埼玉県「休職中の保険料について」

(※2):全国健康保険協会「各種申請書の変更についてp8」

休職者の社会保険料・税金の徴収方法を就業規則に規定する重要性

休職者の社会保険料や税金の徴収方法は就業規則に規定することで、手順や期限が明確になり、従業員とのトラブル防止に繋がります。

また、徴収方法が規定されることで、企業の内部統制を強化するとともに、適切な手続きが実施され、徴収漏れや誤徴収を防ぐことができます。企業の労務管理やリスク管理を強化し、従業員との円滑な関係を築くためには、休職者の社会保険料・税金の徴収方法を就業規則に規定することが重要です。

なお、休職中の従業員の体調が回復せず、万が一退職となってしまった場合、立て替えた社会保険料が回収できない可能性があります。そのような場合に備え、退職金から控除するなど対処方法を事前に検討をした上で、就業規則に明記しておくとよいでしょう。

まとめ

休職中を無給とした場合であっても、社会保険料は変わらず発生します。

したがって、会社は毎月社会保険料を納付しなければいけません。そのため、休職中の従業員からどのように徴収するかを社内で検討し、就業規則に規定することが大切です。

なお、休職制度は法律で定められていないため、会社ごとに就業規則を作成する必要があります。徴収方法だけではなく、期間や条件、復職後のフォロー体制なども検討し、就業規則に明記したうえで従業員に周知し、従業員が安心して働ける環境を整備しましょう。

キテラボ編集部より

「休職制度を就業規則に明記したい」「期間や条件を見直したい」などのお悩みはありませんか?

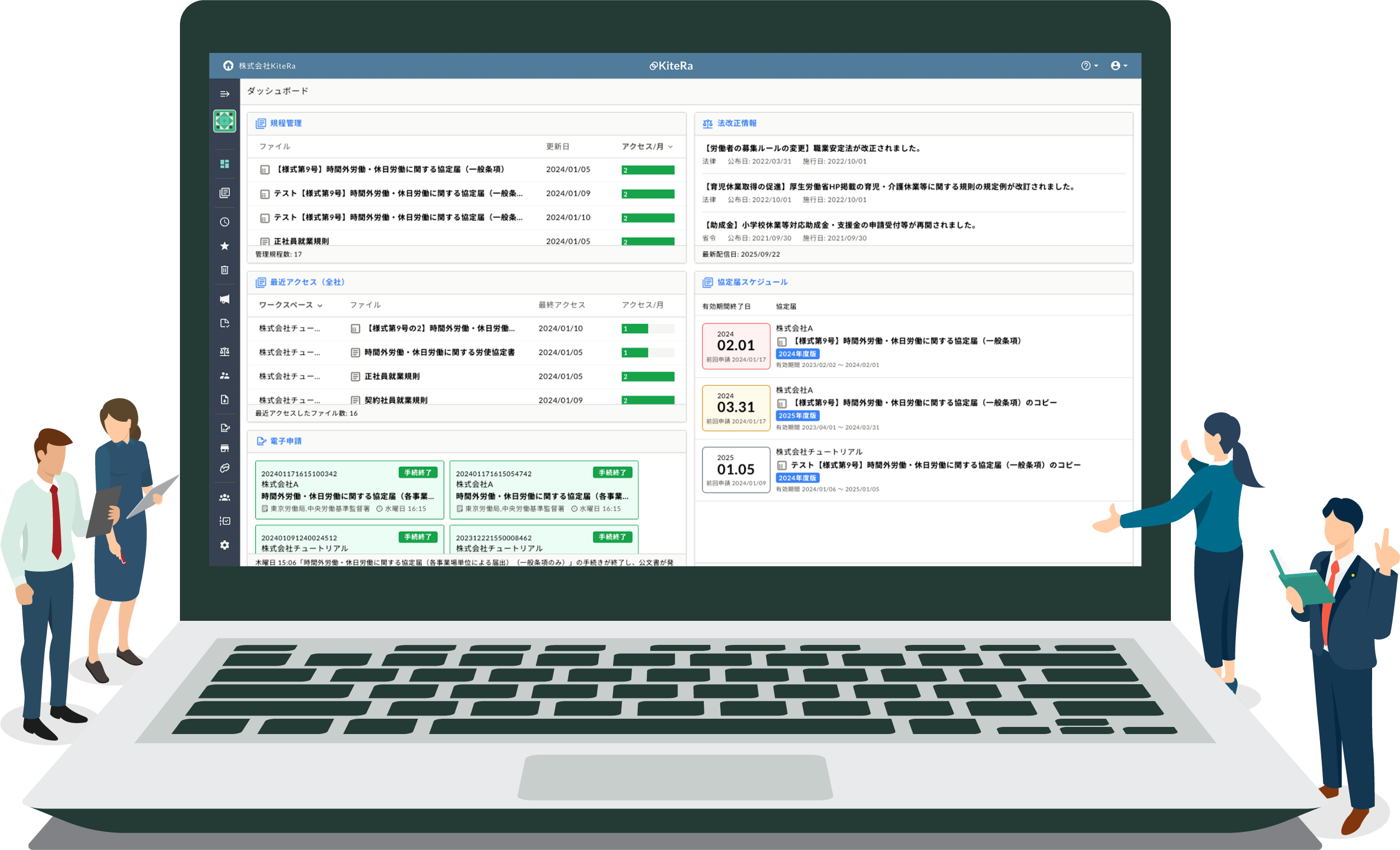

社内規程DXサービス KiteRa Bizは、約200規程雛形をご用意しております。もちろん、休職に関する就業規則の記載には、労務トラブルのリスクを減らす配慮がされています。雛形には条文の解説もついているため、参照しながら規程を編集することで、内容理解を深めた規程整備が簡単にできます。法改正に準拠した雛形のため、現在のお手持ちの規程と比較することで見直しポイントのチェックもできます。他にも、ワンクリックで新旧対照表が自動生成できる機能などもあります。詳細は下記よりご確認ください。

社内規程DXサービス

KiteRa Bizは社内規程や労使協定書の編集・管理のDX化を通じて、コーポレートガバナンスや内部統制の実行性を高め、企業価値の向上をサポートします。

サービスサイトを見る

【関連お役立ち資料のご紹介】

メンタルヘルスマニュアル休職~復職まで企業がとるべき3ステップ

この資料でわかること メンタルヘルス対策の基礎知識 メンタルヘルス対策の重要性 企業がとるべき3ステップ メンタルヘルス不調による休業者は年々増加傾向となっております。また本人だけの問題でな